30代、40代世代にとって、もっとも関心があり、もっとも不安を抱く老後の生活。

景気の低迷による給与削減や会社の倒産、さらには年金制度改革による将来設計の見直しも余儀なくされています。

そんな中、自力で将来の安定した生活を目指し動き出しているサラリーマンや公務員が増えているのも事実です。

株式投資やFXといった資産運用などはハイリターンを手にする一方、経済情勢の見極めなど専門的な知識が必要なため、ハイリスクも覚悟しなければなりません。

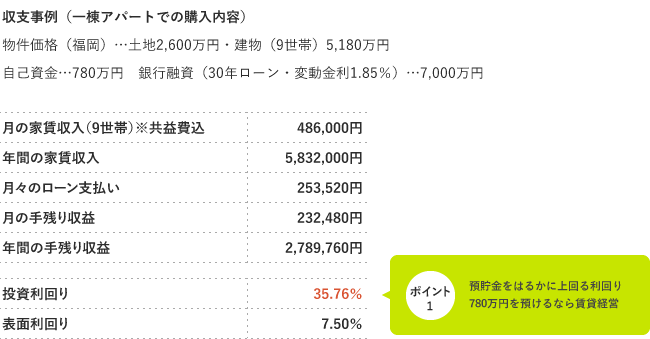

一方で、少ない資金からはじめられ、専門的な知識がなくてもできる投資として賃貸経営を始める方々が急増しており、弊社にも年々その問合せが増えています。その仕組みはいたってシンプルです。弊社が選定した土地にアパートを建て、オーナー様には、ローンにより土地と建物をセットで購入していただきます。ローンの返済は家賃収入で賄え、しかも長期にわたって、安定的に収入が確保できることが賃貸経営のポイントなのです。そして、ローン完済後には、無担保の土地を資産として手元に残すことができますので、将来の生活不安を取り除くための賃貸経営としてお考えください。

オーナー様になる方々の目的も様々ですが、生命保険や私的年金としての役割も持つ賃貸経営を考えてみてはいかがでしょうか?

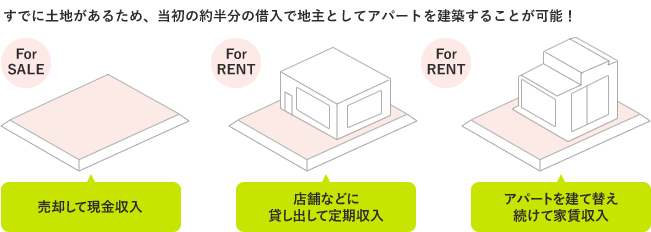

2.ローン完済後はお客様の資産として

After the loan paid off

ローン完済後の無担保の土地・建物は

お客様の資産として新たに活用できます。

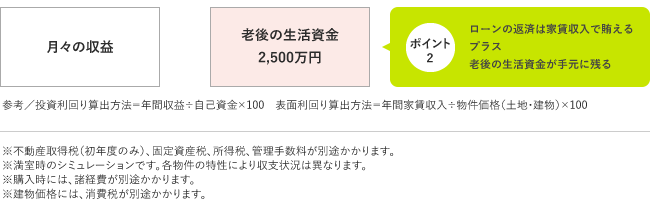

ローン完済後には家賃収入のほとんどが収入として入ってくるだけでなく、無担保の土地がまるまる資産として手に入るのが賃貸経営の大きな魅力です。

1棟買いの賃貸経営の場合、老朽化にともなう建物の価値低下はありますが、土地という資産を活用することができます。収益性の高いアパートに建て替えるもよし、売却して大きな現金収入を手にするもよし、資産として無担保の土地が手元にあれば将来の可能性が広がります。

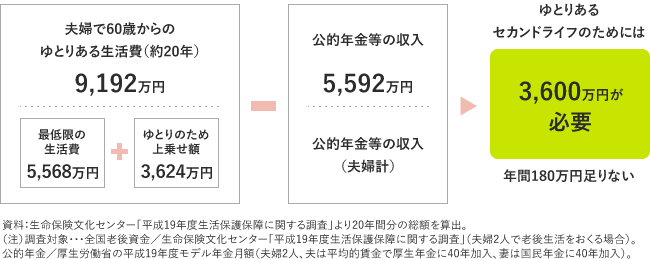

3.私的年金としての賃貸経営

Lease Management as a private pension

公的年金には頼れない時代。

将来の生活は賃貸経営で築けます。

公的な年金受給年齢は間違いなく引き上げられるだろう。仮に引上げられなくても年金受給だけでは、夫婦二人が豊かに暮らせるのは困難な時代が見えています。さらには、企業年金や退職金制度自体も廃止の傾向にある中で、誰が私たちの将来の生活を守ってくれるのでしょうか?

弊社の賃貸経営は、不労所得となる毎月の家賃収入で私的年金づくりをお考えのオーナー様のパートナーとして一緒に今すぐにでもスタートラインに立ちたいと考えています。

今から始める賃貸経営であれば、老後を迎える頃には、ローンも完済し、幾通りの老後資金調達方法が考えられ私的年金づくりとしては、もっともローリスクな方法と言えるのです。

4.生命保険に変わる賃貸経営

Lease Management change in life insurance

もったいない、掛け捨ての保険料。

生命保険になる賃貸経営で家族も安心。

生命保険は何のためにはいるのでしょうか?ほとんどの方が、「死亡した後の家族の生活のために」と答えるでしょう!しかし、その掛け金は、年齢を重ねるにつれどんどん高くなっていきます。「もったいないと思いながらも、しょうがない」で済ませているのであれば、掛け捨て生命保険料の有効活用として、弊社の賃貸経営を活用してみませんか?

ローンには銀行の指定する 「団体信用生命保険(団信)」が組み込まれていますのでオーナー様に万が一(死亡や高度障害)のことがあった場合に、 ローンの残債は、保険によって清算され、ご家族のもとには、無借金の賃貸物件が残り、安定した家賃収入が全て(管理費は除く)得られることになります。また、一般的な生命保険料に比べ、団体信用生命保険料は毎月の保険料負担がないというメリットがございます。

5.固定資産税・相続税の節税

Tax saving

相続税・固定資産税の節税が可能です。

相続税、固定資産税などの節税効果も見逃せない大きなメリットです。 固定資産税は、土地が更地、駐車場の状態では税金の軽減措置がありませんが、 アパートを建築することで固定資産税は6分の1に軽減されます。 相続税も、アパートを建てることで建物の評価額が30%減り、 土地は18~21%減る計算となります。

6.優良資産形成

Prime assets formation

資産形成スピードが早い

アパート経営は投資額も高額になるため、躊躇する方もおられますが、株やFXのようなペーパーアセットとは異なり紙くずになることがなく、 為替相場や景気が乱高下しても、家賃は大きく変動することもないため 安定した金融資産であることが特徴です。 そして、銀行が融資を行う唯一の投資が不動産投資です。 歴史的な低金利の今こそ、負担の少ない不動産投資が可能です。 長期的に毎月安定した家賃収入が入る不動産投資の中でも、 木造アパートは資産形成スピードが早いことも特徴です。

7.インフレ対策になる

Anti-inflation policy

賃貸経営はインフレ対策にとって、

最適な資産運用方法です。

日本では、高度経済成長期やバブル期を含めると、平均約3%のインフレが起きています。インフレの局面では、物価が上がり、現金を保有していると、その価値は下落していきます。その対策として、現物資産であるアパート、マンション(不動産)などは、一般的にインフレに連動して資産価値も上昇するため、インフレ対策となるのです。